Жесткая ДКП, высокая инфляция и новости, будоражащие рынок, заставляют инвесторов искать специфические инструменты для защиты своих денег. Сейчас такими инструментами стали юаневые и «металлические» облигации и фонды денежного рынка

Жесткая ДКП, высокая инфляция и новости, будоражащие рынок, заставляют инвесторов искать специфические инструменты для защиты своих денег. Сейчас такими инструментами стали юаневые и «металлические» облигации и фонды денежного рынка

Золото отошло от своих максимумов, рынки все еще потряхивает после избрания в США нового президента, а россияне продолжают жить в рамках экстремально высоких ставок (напомним, что на последнем заседании 25 октября совет директоров Банка России поднял ставку сразу на 200 базисных пунктов, до 21%). Появившиеся было слухи, что в марте ставка будет снижена, оказались немедленно опровергнуты. На Неглинной сообщили, что ставка будет, как обычно, меняться в зависимости от инфляции. А последняя, по данным Минэкономразвития, в годовом выражении опять подросла (8,54% против 8,53% неделей ранее). И если к концу месяца инфляция не замедлится, возникает риск очередного ужесточения денежно-кредитной политики.

Статья по теме: Инвесторы меняют юани на фьючерсы

Что в этих условиях делать инвесторам? Есть ли что-то интересное на фондовом рынке в условиях, когда от акций и обычных облигаций ничего хорошего не ждут и, казалось бы, наилучшим выходом являются классические банковские депозиты?

Да, существует довольно пестрый набор возможностей, позволяющий даже сейчас претендовать на хорошую доходность (однако никаких гарантий при этом нет). Один из вариантов — облигации отечественных компаний, номинированные в юанях.

Дядюшка Си позаботится

Напомним, что ряд отечественных эмитентов после «отлучения» россиян от доллара и евро предлагает долговые бумаги, номинированные не в рублях, а в юанях. При этом в отличие от прежних еврооблигаций они выпускаются по отечественному законодательству и торгуются на Мосбирже. Расчеты между держателями бумаг и эмитентами происходят в юанях, но купить большинство выпусков можно в рублях по текущему курсу. Как правило, такие бумаги размещают экспортеры, имеющие валютную выручку. Например, у той же «Роснефти» есть вполне видимый фокус на китайский рынок и ощутимый поток юаней.

Здесь стоит сделать небольшое отступление и напомнить, что у юаня есть важное отличие от евро и доллара: это не «свободно плавающая» валюта, ее курс корректирует Нацбанк Китая. Более того, юань относят к мягким валютам, которые со временем девальвируются. Однако в текущих реалиях это один из самых простых способов диверсификации портфеля и сокращения рисков для тех, кто хочет защититься от обесценивания рубля.

Но плюсы юаневых бондов — это не только возможность валютной диверсификации. «По сравнению с непосредственной покупкой юаня такие облигации дают еще и дополнительный доход в виде купона», — говорит руководитель направления анализа долговых рынков ФГ “Финам” Алексей Ковалев. Он напоминает, что на Мосбирже доступны примерно 35 выпусков, в том числе от ведущих российских компаний («Роснефти», «Норникеля» и т. д.). Среди минусов, по словам эксперта, стоит назвать кредитный риск (эмитент облигации может не расплатиться по своим обязательствам), процентный риск (стоимость облигации реагирует на динамику процентных ставок на юань внутри России), а также НДФЛ на купоны и проблему биржевой ликвидности (не все выпуски легко купить или продать).

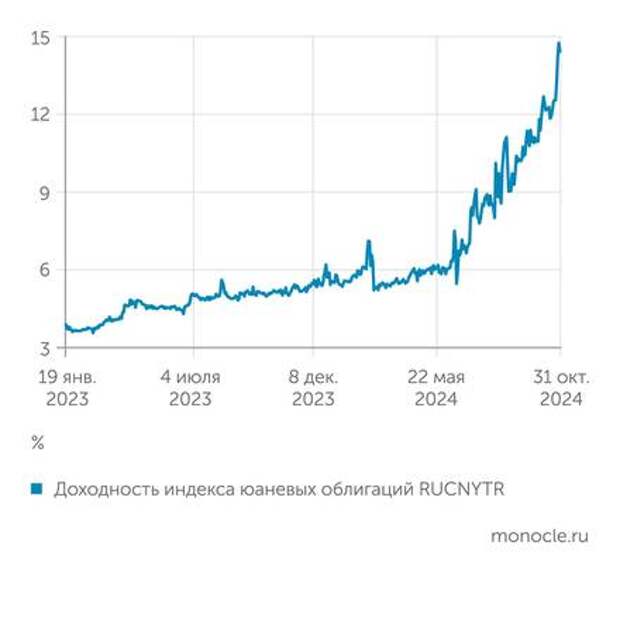

Кстати, еще один риск держатели юаневых облигаций в последние месяцы испытали на себе — это продолжающаяся девалютизация банковских балансов. Аналитики Альфа-банка обращают внимание на существенное снижение в последние месяцы котировок корпоративных и банковских облигаций, номинированных в валюте (см. график 1). «Примечательно, что падение котировок шло “широким фронтом”, то есть безотносительно кредитного качества эмитента… Облигации “Полюса” в юанях с мая подешевели более чем на 20%, в то время как с кредитной точки зрения компанию можно назвать одной из самых сильных на российском публичном долговом рынке. В целом облигации в юанях, которые стали популярны после февраля 2022 года на фоне ограничения доступа российских эмитентов к международному долговому рынку, подверглись масштабной распродаже наряду с замещающими облигациями в долларах и евро», — отмечается в обзоре банка.

Аналитики выдвигают две версии. Первая — ухудшился доступ банков к валютному фондированию. А в условиях дефицита валютных пассивов наиболее простой способ сократить активы — продать валютные облигации. Эксперты отмечают резкое увеличение предложения таких бумаг с середины лета.

Вторая версия — валютные облигации падают в ожидании замещенных облигаций РФ, после чего интерес к корпоративным валютным бумагам снизится. Минфин еще в сентябре объявил о запуске процесса замещения всех выпусков суверенных еврооблигаций, держатели таких бумаг уже направляют свои заявки, а с 5 декабря начнется само замещение. На рынке появится сразу большой объем долговых бумаг с привязанным к валюте купоном, который дополнительно придавит котировки, а значит, увеличит доходность. Возможно, желающим получить максимум пользы от юаневых облигаций стоит подождать этого момента.

По сравнению с непосредственной покупкой юаня облигации в юанях дают дополнительный доход в виде купона

Для тех же, кому все эти перипетии с валютными бондами не по душе, есть «металлические» облигации — золотые и серебряные.

Металлический блеск

Золотые и серебряные облигации отличаются от классических тем, что их номинал и купонный доход привязаны к стоимости соответствующего драгметалла. Например, облигации «Селигдара» имеют номинал в 1 грамм золота. Что это значит для инвестора? А то, что денежный эквивалент номинала будет рассчитываться в рублях на основе учетной цены на золото, установленной Банком России. Если золото подорожало, пока инвестор держит бумагу в портфеле, то и купонные выплаты вырастут, и стоимость самой облигации. Справедливо и обратное.

Золотые и серебряные облигации также интересны для диверсификации и определенной защиты от девальвации: цены на драгметаллы следуют за мировыми. Однако в этом же кроется и основной риск: в случае падения цен на золото или серебро доходность таких инструментов может стать отрицательной, предупреждает эксперт по фондовому рынку компании «БКС Мир инвестиций» Дмитрий Пучкарев.

Возникает вопрос: зачем эмитентам выпускать такие специфические бумаги? Польза есть и для них. Как объясняет Дмитрий Пучкарев, привязанные к золоту бонды позволяют добывающим компаниям эффективно управлять рисками: при ухудшении конъюнктуры на рынке драгметаллов стоимость долга будет снижаться, а в случае роста цен компания сможет эффективно обслуживать подобные выпуски благодаря улучшению финансовых показателей.

У нас, правда, такие инструменты пока распространены не очень широко. Кроме «Селигдара» подобные бумаги имеются еще у «Полюса». В других странах, особенно в Турции и Индии, где инвестиции в золото традиционно популярны, «металлических» облигаций больше.

А для инвесторов, которым такие бонды покажутся недостаточно интересными или слишком сложными, есть ориентированные на драгметалл ПИФы, ну и классические ПИФы денежного рынка. Легко купить с брокерского счета и не надо высчитывать размер купона.

Паи растут как на дрожжах

С «металлическими» ПИФами, кстати, связана странность. «Интересный феномен в том, что биржевые ПИФы на драгметаллы не продемонстрировали столь же головокружительного успеха, как фонды денежного рынка. Фонды на драгметаллы за десять месяцев 2024 года привлекли всего 4,7 миллиарда рублей новых средств, хотя доходность у них высокая — около 32 процентов с начала года», — указывает на недостаточную популярность «золотых» ПИФов заведующий лабораторией анализа институтов и финансовых рынков РАНХиГС Александр Абрамов.

Одна из возможных причин — множество других «золотых» инструментов: обезличенные металлические счета, монеты и слитки, облигации, фьючерсы и даже ЦФА.

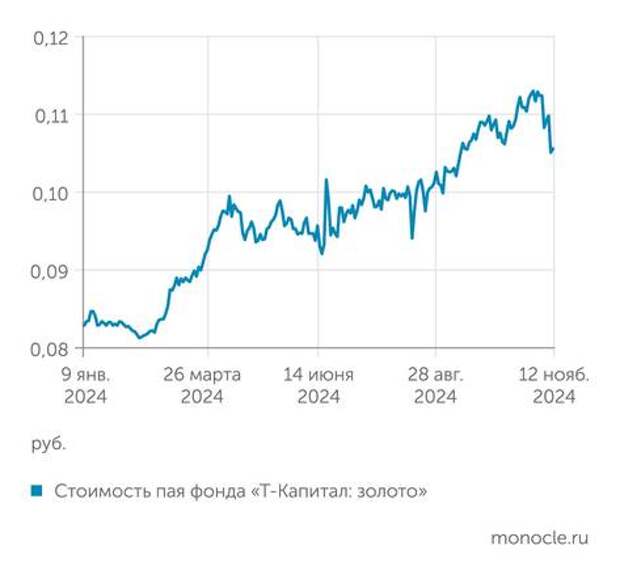

Тем не менее золотые ПИФы в этом году действительно показали впечатляющий, хоть и несколько «дерганый» рост — это хорошо видно по поведению пая «Т-капитал Золото», первого в ренкинге Investfunds по доходности (см. график 2).

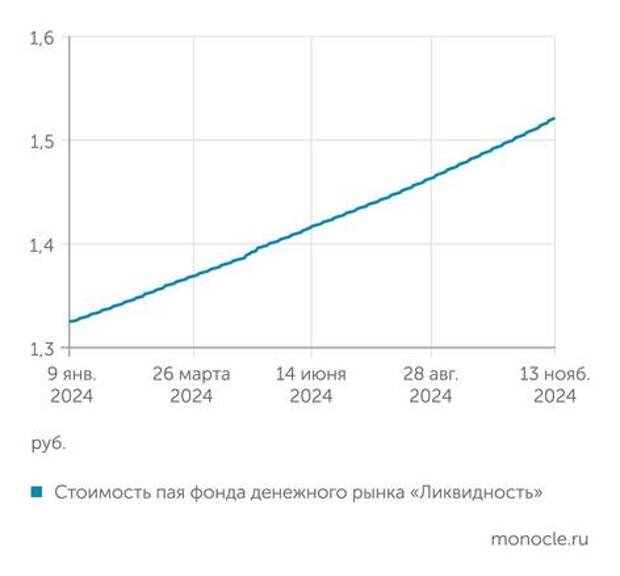

В отличие от них рост стоимости пая у фондов денежного рынка (ФДР) куда более равномерен: он идет по прямой.

«На фоне изменения ключевой ставки клиенты выбирают консервативные инструменты, которые позволяют получить финансовый результат, потенциально сопоставимый с доходностью банковских вкладов», — напоминает Алексей Ковалев. Закономерно, что деньги инвесторов текут именно сюда.

«Огромный рывок сделали фонды денежного рынка. За десять месяцев 2024 года чистый приток в фонды акций и облигаций составил 14,2 и 10,7 миллиарда рублей соответственно, тогда как в ФДР поступило 479,1 миллиарда. То есть ФДР дали мощный импульс притоку средств в рыночные ПИФы. Это не перераспределение капиталов между рыночными ПИФами, а именно приток новых денег. ФДР, как и депозиты, забрали деньги с рынка акций», — дополняет картину деталями Александр Абрамов.

Если посмотреть на крупнейший из открытых биржевых ФДР «Ликвидность» от УК «ВИМ Инвестиции» с СЧА 309 млрд рублей (см. график 3), то мы увидим практически идеальную прямую. Активы фонда преимущественно размещаются в обратное репо с центральным контрагентом под залог ОФЗ и клиринговых сертификатов участия. Попросту говоря, фонд дает деньги в долг на очень короткий промежуток времени. С каждой такой операцией объем фонда увеличивается, а с ним растет и пай. И чем выше ставка ЦБ, тем быстрее рост.

Свежие комментарии