Несмотря на резкое падение спроса, девелоперы и банки не собираются снижать цены на новостройки. Их рецепт выживания — сокращение объемов строительства и создание дефицита

Несмотря на резкое падение спроса, девелоперы и банки не собираются снижать цены на новостройки. Их рецепт выживания — сокращение объемов строительства и создание дефицита

Формальные итоги 2024 года весьма позитивны для застройщиков: недвижимость по-прежнему стоит дорого. По данным «Метриум», средневзвешенные цены на московские новостройки массового сегмента за 11 месяцев даже выросли на 1%, составив 332 тыс. рублей за метр. Портал «Мир квартир» пишет, что в 64 из 70 крупных городов страны новостройки поднялись в цене. Но весь этот позитив — оптический обман: 2024 год оказался для девелоперов крайне контрастным. Успешное первое полугодие — и резкое снижение спроса в последние месяцы года.

Статья по теме: Девелоперы готовятся к кризису

Четырехлетний период развития рынка новостроек, когда цены быстро росли, завершился, сменившись трудным периодом выживания стройкомплекса. Причинами сложностей стали отмена льготной ипотеки и крайне высокая ключевая ставка Центробанка. Кроме того, в перспективе просматривается смена приоритетов: существующая модель рынка — много маленьких дорогих квартир в многоэтажках — не соответствует демографическим вызовам страны.

Разворот рынка

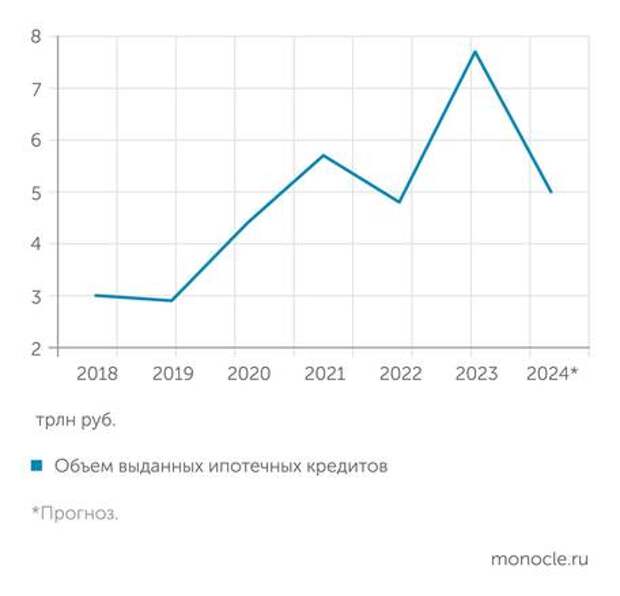

В июле программа льготной ипотеки на новостройки завершилась. Власти ввели ее в 2020 году, чтобы спасти девелоперов, а затем в течение четырех лет «забывали» отменить, несмотря на рекордные прибыли застройщиков. В том же июле Центробанк поднял ключевую ставку до 18%. Это коренным образом развернуло рынок. По данным портала Dataflat.ru, к концу ноября количество сделок в Москве сократилось на 27%, а в Санкт-Петербурге — на 52%. «В ряде регионов спрос на недвижимость упал более чем на 50 процентов», — говорит директор по развитию компании «Движение» Радик Нигматуллин. В числе наиболее «пострадавших» территорий оказался и Краснодар, лидер последних лет по объемам строительства.

Доля затрат застройщиков на проектное финансирование банков с учетом уплаты процентов достигает 40-45% себестоимости строительства. Годом ранее этот показатель составлял порядка 30–35%

Падение количества сделок на 30–40% по сравнению с рекордным 2023 годом не катастрофа: рынок возвратился бы в 2019 год. Проблема в том, что снижение спроса сопровождается сломом финансовых моделей из-за резко возросшей стоимости денег. «Девелоперы, когда считали свою финансовую модель, не предполагали изменения ключевой ставки с 1 июля, не закладывали такой риск. Поэтому многие компании сейчас действительно оказались в сложной ситуации, уже начались разговоры о банкротствах», — говорит Радик Нигматуллин. Банки выдают кредиты с плавающей ставкой. «Сейчас финансовые организации предоставляют застройщикам средства под 27 процентов годовых. То есть поднялась не только ключевая ставка — с трех до шести процентных пунктов увеличился разрыв между “ключом” и ставкой по проектному финансированию», — отмечает управляющий директор компании «Метриум» Руслан Сырцов.

Ситуация усугубляется высокой закредитованностью девелоперов. Опьяненные успехом последних четырех лет, застройщики активно скупали земельные участки, открывали офисы в новых регионах, инвестировали в стартапы. Эксперты говорят, что «жирка» у компаний в этой сфере очень мало: всю прибыль они вкладывали в покупку и развитие новых проектов.

Дадут ли упасть ценам

Российский рынок жилья за последние двадцать лет пережил два острых кризиса, и каждый приводил к ощутимому падению цен. «Кризисы 2008–2009 и 2014–2015 годов прошли по схожим сценариям. В первой фазе — месяц-полтора ажиотажного спроса. Во второй - рынок на шесть-восемь месяцев впадает в ступор: продаж очень мало. В это время происходит скрытое или открытое падение цен, а затем рынок перезапускается на новом, более низком ценовом уровне, — объясняет независимый аналитик Юрий Кочетков. — В 2008–2009 годах жилье подешевело на 35–40 процентов в валюте — цены на квартиры тогда номинировались в долларах. В 2014–2015 годах они снизились процентов на десять в рублях, в пересчете на валюту — на 25».

Ждать ли существенного уменьшения стоимости квадратных метров в текущий кризис? Банки и девелоперы пока утверждают, что не допустят такого. Они объясняют это изменением архитектуры рынка. До 2020 года новостройки возводились по схеме долевого строительства, когда девелоперы сами продавали квартиры на этапе котлована. Столкнувшись с падением спроса, компании были вынуждены снижать цены для продолжения стройки. Сейчас все работы ведутся с использованием проектного финансирования, так что стройка продолжится даже при отсутствии продаж.

Другой фактор, препятствующий снижению цен, — резкий рост себестоимости. По данным Минстроя, материалы с 2021 года подорожали на 64%. Не лучше дела обстоят и с трудовыми ресурсами: по некоторым строительным специальностям зарплаты в этом году поднялись на 50%. Вдобавок поменялась структура себестоимости: в ряде регионов, например в Краснодаре, девелоперов обязали за свои деньги строить школы и детские сады. Сильно выросла цена земли: владельцы участков рассчитывают их стоимость исходя из розничных цен на жилье и рентабельности девелоперов в 15–20%.

Но наиболее серьезным выглядит вклад в общую себестоимость со стороны банков. «Сегодня доля затрат застройщиков на проектное финансирование (с учетом оплаты процентов) достигает 40–45 процентов от себестоимости строительства. Годом ранее этот показатель составлял порядка 30–35 процентов», — говорит Руслан Сырцов. Банки зарабатывают на выдаче бридж-кредитов на покупку земли, на проектном финансировании, на ипотеке, на комиссиях девелоперов, в том числе за выдачу субсидированной ипотеки, — все это в итоге включается в итоговую стоимость продукта. Кредитные организации стали главными противниками снижения цен на жилье, ведь это означает удешевление залогов, их переоценку и т. д.

Пока удерживать цены удается, но акции уже начались. Одну из самых масштабных распродаж устроил ПИК в конце ноября: девелопер на несколько дней опустил цены в комплексе в Саларьево с 300 тыс. рублей за «квадрат» до 240 тыс. «ПИК снизил стоимость метра до уровня 2021 года: квартиру можно было купить за шесть-семь миллионов рублей», — поясняет старший партнер компании Vysotsky Estate Сергей Смирнов. Эта распродажа интересна еще двумя моментами. Во-первых, ПИК устроил акцию за две недели до включения в санкционный список — скорее всего, руководитель компании Сергей Гордеев знал или предчувствовал этот факт. Во-вторых, снижение цен на 20% привело к ажиотажному спросу (только за первые сутки было продано 600 квартир), что говорит о большом потенциале рынка, который сдерживается дороговизной жилья.

В декабре акции со специальными ценами стали активно проводить и другие девелоперы. «Скидки в декабре предлагались в 185 из 300 столичных проектов. Средний размер дисконта за год вырос с трех до пяти процентов, а максимальный сейчас составляет 37,9 процента в ЖК “Level Причальный”», — отмечает Руслан Сырцов. Интересно, что на нынешние распродажи выставляются готовые или почти готовые квартиры. Это объясняется тем, что в «старых» проектах расходов у компаний было меньше, чем в текущих. Девелоперы не рискуют продавать строящееся жилье с дисконтом, потому что не понимают, какой окажется их себестоимость в условиях постоянного роста цен, и боятся попасть в ситуацию, когда итоговая сумма затрат окажется выше, чем такая цена со скидкой.

План «Выживание»

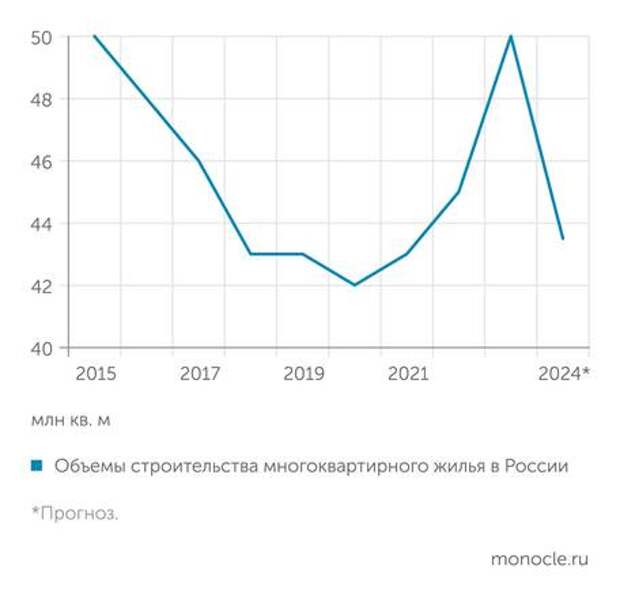

Столкнувшись с кризисом, девелоперы меняют стратегию развития. План «Выживание» укрупненно состоит из двух блоков: значительное сокращение строительства и стимуляция спроса. Предложение может резко снизиться уже в ближайшей перспективе. По прогнозу компании Nikoliers, объемы ввода нового жилья в эксплуатацию в России упадут на целых 25% и такой тренд продлится не менее трех лет. Это поможет сбалансировать рынок с упавшим спросом.

Другая антикризисная мера — растягивание сроков строительства. Проектное финансирование формируется следующим образом: если на эскроу-счетах есть деньги, вырученные от продажи квартир, то для девелоперов действует льготная ставка кредита — до 5%. Но если средств на эскроу-счетах меньше, чем уже потрачено на стройку, то включается рыночная ставка — ключевая ставка Центробанка плюс еще пять-шесть процентных пунктов. Такая ставка губительна для любого девелоперского проекта, поэтому затягивание работы выглядит финансово удачной схемой: надо строить медленнее, чем продавать. Правительство, кстати, застройщиков поддержало: ввело мораторий на штрафы за срыв сроков сдачи проектов.

Другой блок мер связан с увеличением продаж. После отмены государственной льготной ипотеки главным источником денег для строительных компаний стала семейная ипотека, у некоторых девелоперов ее доля доходит до 50–60% от общего объема сделок. Причем «семейка» превратилась в инвестиционный инструмент: семьи берут по три-четыре ипотечных кредита, чтобы заработать на льготной ставке. Власти же пока делают вид, что не замечают этого.

Другой «столп» продаж — субсидированная ипотека. Здесь схема такова: сначала цена квартиры завышается на 10–20%, эти деньги в качестве комиссии девелопер платит банку, а тот за ее счет выдает кредит со сниженной процентной ставкой. Активно применяется и траншевая ипотека, когда заем выдается порциями, что позволяет снизить размер ежемесячных платежей по кредиту на этапе строительства. Увы, с 1 января Центробанк планирует запретить эти виды ипотеки, так как они разгоняют инфляцию и формируют залоговую массу квартир с завышенными ценами.

Важный элемент стимулирования спроса — выдача рассрочек. «За четыре года доля рассрочек увеличилась с 5 до 35 процентов», — рассказывает генеральный директор компании GMK Сергей Разуваев. Большинство получателей рассрочек рассчитывают, что к моменту завершения строительства ставки по ипотеке опустятся и можно будет взять дешевый кредит. Это создает дополнительные риски, но важнее другое. Рассрочки для застройщика — специфический и не очень выгодный инструмент. Рассрочка законодательно плохо отрегулирована, ее трудно администрировать — в частности, могут возникнуть сложности, если покупатель перестанет вносить платежи. К тому же это не очень выгодно: квартира продана, но на эскроу-счет поступила лишь небольшая часть суммы, а значит, кредит на стройку предоставляется по высокой ставке.

Как государство собирается спасать девелоперов

После четырех лет мощной поддержки отрасли застройщики не сомневаются, что государство вновь поможет им пережить кризисные времена. Проблема в том, что во время СВО возможности бюджета сильно ограничены. Тем не менее власти вряд ли позволят стройке «лечь»: эта отрасль имеет самый высокий мультипликатор в экономике. Вице-премьер Марат Хуснуллин уже объявил, что новый пакет мер для девелоперов подготовлен.

В частности, объявляется мораторий на взыскание неустоек и штрафов за просрочку сдачи новостроек. Такой мораторий впервые был введен в 2020 году и с тех пор несколько раз продлевался — теперь еще на год. Для девелоперов это важнейшая мера поддержки, позволяющая затягивать сроки строительства. Некоторые компании могут вообще заморозить свои проекты, ожидая снижения ключевой ставки и, соответственно, появления проектного финансирования.

Другой инструмент поддержки — мораторий на банкротство девелоперов сроком на год. Эта мера не позволит судам возбуждать дела о несостоятельности компаний, работающих в сфере жилищного строительства: заявления о банкротстве не будут приниматься арбитражным судом. Экономический эффект от подобного шага сегодня оценить трудно, но понятно, что уровень доверия к застройщикам в результате возрастет.

Кроме того, Минстрой пролоббировал разрешение на сдвиг сроков сдачи социальной инфраструктуры, которая возводится девелоперами. Застройщики традиционно заканчивали «социалку» позднее прописанных дат. В последнее время власти пытались наладить дисциплину, теперь же компании смогут отложить строительство школ и детских садов на пару лет на законных основаниях. Такая мера позволит уменьшить инвестиции в проекты, улучшив тем самым их финансовые показатели.

Все описанные шаги не связаны с финансами: девелоперы и так много получили от государства за прошлые годы. Но во второй половине декабря президент распорядился отменить лимиты на семейную ипотеку, а в правительстве сейчас рассматривается вопрос субсидирования ставки на строительство объектов социальной инфраструктуры.

Новые риски

Несколько лет назад переход на схему с эскроу-счетами и проектным финансированием банков рассматривали как панацею для рынка новостроек. Считалось, что стоимость жилья, конечно, увеличится, но зато резко снизятся риски: будут исключены фактор банкротства девелоперов и появление обманутых дольщиков. И действительно, схема прекрасно работала, пока спрос был высоким, а цены росли. Но сейчас, в период подъема ставок, архитектура рынка выглядит весьма хрупкой и стали заметны совершенно новые риски. Например, дом может быть построен за счет кредита, а квартиры в нем не проданы. Если раскуплено менее 70% квадратных метров, возникают серьезные проблемы и для банка, и для застройщика.

В качестве одной из главных антикризисных мер называется возможный выкуп недостроенного жилья государством. Оно могло бы использовать квартиры для формирования арендного фонда. Но это потребует бюджетных вложений и разработки новой жилищной политики

Другой риск: дом возводится, квартиры продаются плохо, проценты банковского финансирования копятся, происходит перерасчет финансовой модели, потенциальная прибыль девелопера сокращается и в какой-то момент может обнулиться. Компания оказывается с обязательствами, но без доходности. В такой ситуации некоторые застройщики будут стараться сбросить балласт, и банки получат недоделанные здания. Власти, очевидно, понимают проблему и пытаются воздействовать на девелоперов словесно. «Коллеги-застройщики, у вас были замечательные четыре года, золотое время в жилищном строительстве. Страна и государство помогли вам, ответьте тем же стране и государству», — недавно заявил замминистра строительства РФ Никита Стасишин.

Важно, что для финансовых организаций девелопмент — непрофильная деятельность, они всячески избегают изъятия активов у застройщиков, потому что сами не смогут заняться доделкой проектов. Но если разразится полноценный девелоперский кризис, вслед за ним последует и банковский, а его можно будет загасить только огромными бюджетными вложениями. В качестве одной из главных антикризисных мер называется выкуп недостроенного жилья государством — власти могли бы использовать такие квартиры для формирования арендного фонда. Но этот шаг потребует денег и разработки новой жилищной политики.

Официально правительство пока не признает наличие проблем. «Есть информация, что снизились продажи, что ипотеки не хватает. Но я еще раз напомню, что у нас на эскроу-счетах лежат семь триллионов рублей, которые собраны жителями. То есть за эти деньги дома будут достроены. Если проанализировать выдачу разрешений на строительство, то у нас самое большое количество новых проектов началось в 2023 и 2024 годах. Даже с учетом текущей ситуации ввод жилья этого года профинансирован уже на 93–94 процента, следующий — на 67 процентов, 2026–2028 годы — на уровне 12–17 процентов. То есть у нас денег в принципе хватает», — считает вице-премьер Марат Хуснуллин.

Противоречит демографическим вызовам

Сегодня уместно подводить итоги не 2024 года, а пятилетнего этапа, включившего в себя введение эскроу-счетов и длительную накачку рынка льготной ипотекой. Первые выводы неутешительны: за пять лет дисбалансы системы резко выросли. Цены на квартиры в крупных городах поднялись вдвое, доступность жилья сократилась. Рекордных значений, по статистике Объединенного кредитного бюро, достиг и срок среднего жилищного кредита — 293 месяца (24 года и 5 месяцев). В условиях отрыва цен от доходов населения люди перестали смотреть на абсолютную стоимость недвижимости, а ориентируются только на ежемесячный платеж. Средний размер квартиры в новостройке за пятнадцать лет сократился на треть: с 75 «квадратов» до 49.

Еще одна диспропорция — разрыв в цене между первичным и вторичным рынками. По данным Центробанка, он составляет уже 55%. Частично это объясняется более высоким качеством нового жилья и «усталостью» старого фонда, но значительная часть такого разрыва связана с программами стимуляции рынка новостроек дешевой ипотекой. «Я называю эту диспропорцию “эффектом мерседеса”. На автомобильном рынке, как только ты выезжаешь на новой машине за пределы салона, ее цена сразу падает. На рынке недвижимости обычно все наоборот: готовая квартира дороже, чем находящийся на этапе строительства аналог. Но в Москве сейчас сложилась аномальная ситуация: новостройки стоят больше, чем “вторичка”, поскольку процентная ставка льготной ипотеки на новое жилье значительно ниже, чем на вторичном рынке. Ситуация уникальна: сегодня такое наблюдается только в России и Дубае», — делится Сергей Смирнов.

Итог второй: достичь главной цели нацпроекта — увеличить объемы строительства — тоже не удалось. Формально они выросли, но это произошло за счет сектора индивидуального жилищного строительства и ввода в эксплуатацию домов, которые были возведены ранее. В многоквартирных домах в рекордном 2023 году появился 51 млн готовых квадратных метров. Но столько же построили и в 2015-м — без нацпроекта и огромных бюджетных вливаний.

Итог третий: нынешняя система оказалась еще и архизатратной. На субсидирование ипотечных ставок государство только в 2024 году потратило 750 млрд рублей. Но это не предел: в 2025-м на те же цели — новую семейную ипотеку и субсидирование процентов по выданным ранее льготным кредитам на новостройки — из бюджета будут выделены астрономические 1,2 трлн. И обязательства по этим выплатам государство взяло на себя на десятилетия вперед.

Столь серьезные дисбалансы свидетельствуют о кризисе существующей модели рынка. О необходимости ее смены уже заговорили эксперты. «Рынок новостроек дошел до сюрреалистического состояния. Он не соответствует ни возможностям населения, ни запросам государства — его ожидает структурная трансформация. Если этого не произойдет, не исключена некая управляемая национализация жилищного строительства в России, — полагает руководитель аналитического центра “Индикаторы рынка недвижимости IRN.RU” Олег Репченко. — Цели государства и застройщиков кардинально расходятся. Значительная доля предложения — это компактные студии, однокомнатные квартиры и евродвушки. А для решения демографической проблемы нужны большие квартиры». То есть нынешняя модель жилищного рынка — маленькие и очень дорогие квартиры в высотных домах — противоречит нашим демографическим вызовам и задачам.

Свежие комментарии