Крупнейшие банки почти достигли пределов развития в финансовой сфере. Сбер и Т-Банк за счет своих компетенций в IT и искусственном интеллекте трансформируются в технологические компании и осваивают новые рынки, рентабельность на которых выше

Крупнейшие банки почти достигли пределов развития в финансовой сфере. Сбер и Т-Банк за счет своих компетенций в IT и искусственном интеллекте трансформируются в технологические компании и осваивают новые рынки, рентабельность на которых выше

Сбер и Т-Банк (ранее «Тинькофф») последовательно позиционируют себя как технологические компании, причем в последнее время основной упор делается на искусственный интеллект (ИИ). Сейчас головная структура Т-Банка — «ТКС Холдинг» — меняет название на «Т-Технологии». А глава Сбера Герман Греф на днях заявил: «Мы осознали, что нам нужно создать абсолютно новую технологическую инфраструктуру, архитектуру новую… Следующая трансформация, которую нам надо пройти, — это трансформация в так называемую AI-Native организацию». Правда, о том, что такое AI-Native, глава «зеленого банка» рассказывать не стал.

Статья по теме: Розничные кредиты: ЦБ добился своего

Одной из причин таких перемен принято считать желание банков повысить свою рыночную капитализацию.

То, что биржевая оценка технологических компаний, так называемых компаний роста, выше, чем у компаний стоимости, к которым относятся и банки, — факт известный. Правда, сравнение по традиционным коэффициентам однозначного понимания не даст. Как поясняет директор по работе с клиентами компании «БКС Мир инвестиций» Андрей Петров, показатель P/E (рыночная капитализация к чистой прибыли) релевантен только для финансового сектора, так как баланс банков состоит преимущественно из ликвидных активов, а у сырьевых или IT-компаний баланс зачастую небольшой. Для последних, по мнению эксперта, лучше подходит способ оценки по мультипликатору EV/EBITDA (стоимость компании с учетом долга и денежных средств к прибыли до вычета процентов, налогов и амортизации активов). От себя добавим, что показатель EV/EBITDA неприменим для организаций финансового сектора: у них понятие долга в отчетности имеет совсем иной смысл, чем у нефинансовых предприятий.

Но на самом деле у трансформации банков в IT-конгломераты есть и другие веские причины.

Выход на новые рынки

Андрей Петров напоминает, что интерес инвесторов к IT-компаниям в первую очередь связан с темпами роста, которые показывают эти игроки. Отсюда можно сделать вывод, что интеграция ИИ и технологическая трансформация банков позволит им развивать новые направления бизнеса и расти быстрее, чем сейчас. Кроме того, у IT-компаний более высокая рентабельность.

Например, Amazon большинству из нас известен как крупнейший в мире интернет-магазин, а в последнее время еще и как киностудия. Однако если посмотреть на его финансовые отчеты, то выяснится довольно интересный факт. Хотя облачный сервис Amazon (Amazon Web Services, AWS) занимает всего 17% в общей выручке компании, на него приходится примерно 60% операционной прибыли (доход от основной деятельности за вычетом операционных расходов). Получается, что больше половины прибыли холдинг получает не от интернет-магазина, а от своих облачных сервисов.

Кроме того, некоторые аналитики считают, что в будущем финансовые организации могут проиграть конкуренцию телекомам и онлайн-компаниям, которые все бесцеремоннее вторгаются в банковский бизнес. Так, аналитик ФГ «Финам» Игорь Додонов предполагает, что рано или поздно Марку Цукербергу (основатель запрещенной в России Meta) разрешат внедрить его сервис Libre, а Павлу Дурову — TON и миллиарды людей начнут совершать транзакции вообще без помощи кредитных компаний. «Телекомы почти все давно обзавелись банками, которые успешно конкурируют с традиционными. Конечно, государства стремятся не допустить быстрого слома существующей финансовой системы и передачи ее отчаянным бизнесменам “новой экономики”. Но постепенно игроков на поле станет больше. Поэтому, чтобы не потерять однажды бизнес, крупнейшие банки сами атакуют IT, стремясь стать равными игроками во всем», — рассуждает Игорь Додонов.

В отличие от эксперта мы не верим, что Банк России может в будущем разрешить стейблкоины (криптовалюту, привязанную к определенному активу), не говоря уже о крипте без привязки к чему-либо, но вопрос конкуренции действительно интересен. Дело в том, что пространства для расширения и конкуренции между банками, особенно крупнейшими, которые уже представлены по всей стране, просто нет. Число платежеспособных и кредитоспособных граждан ограничено. Все банки предлагают фактически одни и те же финансовые услуги. Можно демпинговать или привлекать менее кредитоспособных заемщиков, но это сопряжено с денежными потерями или рисками. Нововведения в приложениях быстро перенимаются конкурентами. Комплексное обслуживание уже стало нормой. У каждого крупного банка есть как минимум аффилированные брокерская и страховая компании, подразделение private banking и многое другое. Остается только выходить на новые рынки. Для Сбера и Т-Банка, у которых есть серьезные компетенции в сфере IT, превращение в технологические компании более широкого профиля выглядит очевидным.

Исполнительный директор Ассоциации больших данных Алексей Нейман тоже считает технологическую трансформацию Т-Банка и Сбера логичным шагом. Он напоминает, что суть современного конкурентного банкинга — лучше других оценивать риски, быстрее и эффективнее обрабатывая огромные массивы информации. «Сначала оба банка провели цифровую трансформацию своего основного бизнеса (Т-Банк сразу строился как цифровой, Сбер работал над этим), а далее те технологии, которые они создали/создают и которые стали их уникальным конкурентным преимуществом в банкинге, оказались неплохо тиражируемы и на другие отрасли и направления», — отмечает Алексей Нейман.

ИИ на знамени

Стоит присмотреться и к роли ИИ. В Сбере, к сожалению, этот вопрос комментировать не стали. Руководитель же AI-евангелизма в Центре искусственного интеллекта Т-Банка Альбина Мунирова рассказала, что в Т-Банке технологии ИИ и машинного обучения интегрированы в разные части экосистемы, насчитывающей более 46 млн клиентов и более 90 тыс. сотрудников. Собственные технологии сейчас разрабатываются почти во всех ключевых доменах искусственного интеллекта: обработке естественного языка (NLP), компьютерном зрении (CV), рекомендательных системах (RecSys), голосовых технологиях (Speech), временных рядах (Time Series).

Среди ключевых направлений использования ИИ в Т-Банке — развитие пользовательского опыта; помощь бизнесу в более простом, эффективном и быстром решении его задач; улучшение различных процессов в компании; защита клиентов и IT-инфраструктуры банка.

Для пользовательского опыта созданы персональные AI-ассистенты под конкретные задачи (шопинг, инвестиции, путешествия, финансы, а также ассистент для детей и умный секретарь), финансовые продукты («Финздоровье» для комплексной оценки финансового благополучия, Умная камера для мгновенных переводов и платежей, сканирования реквизитов и номеров телефонов), персонализация экосистемы и рекомендации пользователям — что почитать, на кого подписаться и что купить.

Для бизнеса T-Банк делает конечные B2B-продукты на основе ИИ. Причем это те продукты, которые используются в самом T-Банке, — их, по словам Альбины Мунировой, просто портируют (внедряют) в чужую инфраструктуру. Среди B2B-продуктов — сервис речевой аналитики и контроля качества, а также платформа прогнозирования и предиктивной аналитики (прогнозирование будущих сценариев, анализ корреляций и тенденций в бизнес-данных компании). Например, в сервисе «Селлер» продавцы могут настроить автоответы на отзывы.

ML-микросервисы (Machine Learning, машинное обучение) постоянно анализируют потоки данных, чтобы мгновенно выявлять и предотвращать любые попытки несанкционированного доступа к деньгам клиентов или атаки на IT-инфраструктуру банка. Например, система фрод-мониторинга проверяет банковские операции клиентов по тысяче разных критериев за 50 миллисекунд и определяет, характерна такая транзакция для клиента или нет.

Но одним из самых выгодных с точки зрения возврата инвестиций в ИИ является улучшение процессов и повышение производительности, говорят в Т-Банке. Для этого создаются копилоты на основе искусственного интеллекта для всех крупных профессий: поддержки, продаж, представителей и IT-специалистов. Сейчас более 50% сотрудников штаб-квартиры Т-Банка используют ИИ в работе минимум раз в месяц.

Большие модели — большие возможности

На этом месте стоит сделать небольшое отступление и напомнить, с чем связано повышенное внимание к ИИ в последние годы. Как поясняет руководитель научной группы «Адаптивные агенты» Института AIRI Владислав Куренков, если раньше с ИИ-инструментом мог взаимодействовать только подготовленный профессионал, то после появления B2C-моделей типа ChatGPT это в состоянии сделать любой желающий. LLM (Large Language Model, большая языковая модель) можно использовать для того, чтобы классифицировать вопросы пользователей по типу. «Как правило, у любого банка есть определенный стек вопросов, которые покрывают большинство проблемных кейсов клиентов, но люди формулируют их по-разному. Благодаря LLM вопросы можно оперативно распределять по блокам и нужным специалистам», — поясняет Владислав Куренков. Применяются такие технологии и в предсказании более эффективных временных промежутков для контакта с клиентами: модель рассчитает, в какое время суток и как именно связаться с конкретным человеком, чтобы повысить вероятность отклика. Это позволяет снизить затраты на звонки, добавляет эксперт.

ИИ, в частности генеративный, произвел революцию в подходах к решению сложно декомпозируемых задач, рассказывает директор по консалтингу группы Arenadata Антон Балагаев. Элементы бизнес-процесса, в которые раньше приходилось привлекать людей, поскольку невозможно было описать все варианты развития событий, теперь поддаются автоматизации с помощью агентов генеративного ИИ. Распознать, есть ли на изображении чек с покупкой конкретного товара и его стоимостью; определить, является ли документ (или его фотография) поддельным; в режиме реального времени уловить настроение и проанализировать содержание разговора между оператором и посетителем отделения и при необходимости вызвать менеджера для клиента или, напротив, охрану для оператора — все это задачи, за автоматизацию которых раньше даже не брались, а теперь они решаются элементарно и почти бесплатно. «Большие языковые модели в середине 2024 года научились давать строго структурированные ответы, что позволило сделать их частью бизнес-процессов. Прежде LLM годились только для разговоров. С момента доступности вызова функций началось движение к замене людей в любых бизнес-процессах», — объясняет эксперт. Возьмите любого сотрудника банка не из IT-сферы — его рабочий день состоит из участия в различных бизнес-процессах. И таких сотрудников десятки тысяч. «Раньше вы поручали подготовить отчет или сформировать нетипичную справку человеку, а сейчас это может сделать средних размеров LLM с подключенным каталогом данных и Format Enforcer (IT-термин, означающий библиотеку, которая обеспечивает соответствие выходного формата языковых моделей определенным требованиям. — “Монокль”)», — продолжает Антон Балагаев.

В свою очередь, CEO «Технократии» Илья Долгополов напоминает: до массового развития языковых моделей пользователям отвечали либо специалисты технической поддержки, либо чат-боты, предлагавшие готовые сценарии с учетом ключевых слов сообщения. А сейчас банки все чаще применяют RAG (Retrieval Augmented Generation, генерация с дополненной выборкой) — технологию, которая дополняет контекст сообщения клиента, чтобы LLM могла дать более развернутый ответ.

Более того, по словам Ильи Долгополова, в британской телефонной компании-операторе O2 создали искусственный интеллект, который имитирует поведение бабушки, отвлекая мошенников. ИИ притворяется, что забыл номер карты, называет неправильный код из СМС и рассказывает истории из своего вымышленного прошлого. В среднем разговор с искусственным интеллектом длится 40 минут. Т-Банк для выполнения аналогичной задачи запустил «Фрод Рулетку» — экспериментальный проект, в котором клиенты банка должны максимально долго удерживать мошенников на линии, чтобы те были заняты и не могли обмануть пенсионеров. Можно предположить, что в будущем с мошенниками в этом проекте будут общаться не живые люди, а ИИ, как у британского оператора.

Где деньги?

Звучит все это просто фантастически, но возникает закономерный вопрос: сколько все это стоит и когда окупится? Дело в том, что банки никогда не называют цифр по отдаче от инвестиций в ИИ, и даже объем вложений по этому направлению — тайна за семью печатями. Иногда называются дополнительные доходы, полученные за счет использования искусственного интеллекта, но без расходов на внедрение и сроков окупаемости это сферический конь в вакууме. Например, из прошлогоднего отчета Сбера следует, что финансовый эффект от ИИ в 2023 году составил 350 млрд рублей при среднегодовом росте эффекта за 2020–2023 годы в 53%. Толку от таких данных немного.

С другой стороны, у «Т-Технологий» («ТКС Холдинга») общие операционные расходы в прошлом году выросли на 43% как раз из-за увеличения клиентской базы и инвестиций в IT-платформу и персонал. Однако это хотя бы произошло на фоне повышения числа сотрудников с 66,4 тыс. до 86,6 тыс. Число IT-специалистов в отчете за 2022 год не указывалось, а в 2023 году оно составило почти 10 тыс. человек — 11,6% от общей численности.

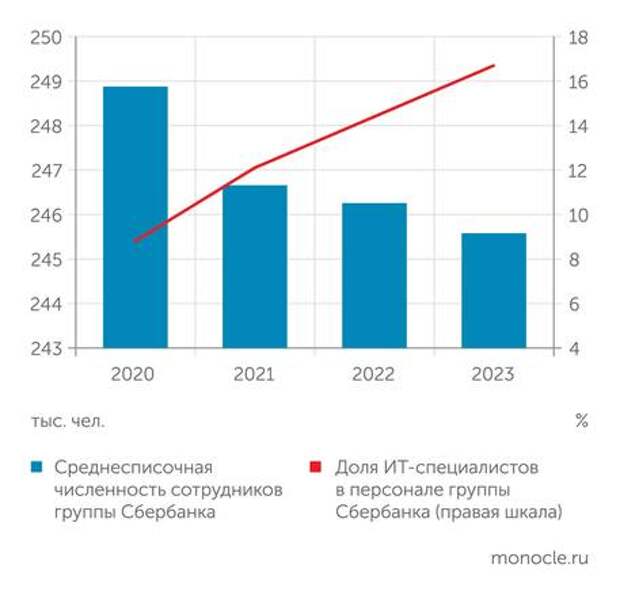

В свою очередь, в группе Сбербанка в прошлом году при сокращении среднесписочного числа сотрудников с 246,3 тыс. до 245,6 тыс. человек число IT-специалистов выросло с 35,4 тыс. до 41 тыс., а их доля — с 14,4 до 16,7%. При этом расходы на содержание персонала группы Сбербанка в 2023 году повысились на 28,4%. В этом случае рост затрат на увеличение общего числа сотрудников не спишешь. Дело явно в уровне зарплат, и вполне возможно, что не последнюю роль в этом сыграла замена рядовых клерков на более дорогих IT-специалистов, потребность в которых стала выше в связи с внедрением ИИ.

Пока приведенные цифры не позволяют предположить, что сокращение персонала, который занимается рутинной работой, позволит компаниям сильно уменьшить расходы. Выбывают-то в первую очередь самые низкооплачиваемые сотрудники, а их место занимают дорогие ИИ-разработки и высокооплачиваемые специалисты по их созданию и обслуживанию.

Игорь Додонов констатирует: сейчас идет гонка, требующая все больше и больше инвестиций. «Сегодняшний ИИ не только задушевный, но и “прожорливый”. Приоритет отдается простым алгоритмам и “большому железу”. По словам Дарио Амодея, главы Anthropic, если сегодня конкурентоспособную большую языковую модель можно построить за 100 млн долларов, то через год потребуется 1 млрд, а через два — 10 млрд. Понятно, что однажды вложения станут неподъемными и компании начнут искать другой путь. Но пока идет игра на выбывание слабейших и уменьшение числа участников, заключает аналитик.

Директор программ по цифровой трансформации Школы управления «Сколково» Николай Верховский настроен более оптимистично. По его мнению, большинство ML-моделей, которые используются банками, например для одобрения кредитов, давно себя окупили. «Да, стоимость ML-специалистов и вообще центра компетенций и инфраструктуры высокая, но эти затраты оправданны. То есть ответ простой: модель окупается, поскольку позволяет работать с масштабом и скоростью, недоступными системам, построенным на людях», — уверен эксперт.

Если же речь идет о генеративных моделях, то, по его словам, есть несколько путей: очень дорогой (от сотен миллионов до нескольких миллиардов долларов) — создание своего кластера; средний (сотни миллионов рублей) — покупка модели и установка ее в своем контуре; относительно бюджетный (десятки миллионов рублей) — покупка сервера с моделью open source; бюджетный — использование чужих облачных моделей. Оба бюджетных варианта «отбиваются» достаточно быстро, а окупаемость среднего можно представить только теоретически.

Алексей Нейман согласен с тем, что разработка собственного ИИ требует больших затрат, но напоминает, что и производительность при этом возрастает кратно. «Сравните сегодняшний процесс получения кредита за одну минуту через мобильное приложение без участия сотрудников банка с аналогичным процессом еще лет пятнадцать назад, когда десятки специалистов работали с одним клиентом несколько дней. Если не заниматься ИИ-проектами, легко оказаться на обочине прогресса и потерять свою долю рынка», — предупреждает он.

В Т-Банке подходят к внедрению искусственного интеллекта довольно прагматично и пока не замахиваются на мировое технологическое лидерство. Как рассказал в недавнем интервью директор по ИИ Т-Банка Виктор Тарнавский, Т-Банк как финтехкомпания оценивает возврат на инвестиции практически по каждому проекту. «Наши затраты на большие языковые модели были не такими серьезными по сравнению с другими компаниями или в тысячу раз меньше, чем у международных, и мы понимаем, какие продукты и решения принесут пользу, в том числе в деньгах, и заранее построили экономическую модель, и она сходится не через десятки лет — интервал меньше пяти лет», — пояснил он.

Для бизнеса T-Банк адаптирует и продает те же B2B-продукты на основе ИИ, что использует сам

Антон Балагаев убежден: ИИ в десятки и сотни раз снизил стоимость прототипирования решения, именно поэтому сейчас трудно в полной мере осознать его экономический эффект, но очевидно, что он огромен. Это открывает дорогу к развитию парадигмы RPA (Robotic Process Automation), которая уже давно активно применяется при автоматизации бизнес-процессов во всех отраслях. «К этому классу относится любая роботизация бизнес-процесса. Пытаетесь ли вы по видео в реальном времени ответить на вопрос, надел инкассатор бронежилет или нет, или анализируете настроение диалога между клиентом и оператором — вы будете использовать в этих задачах либо человека, либо описательный (тоже генеративный) ИИ, так как решать их классическими инструментами автоматизации слишком сложно и слишком много возникает исключений на пути реализации», — говорит директор по консалтингу Arenadata.

Как итог — серьезная экономия на персонале. «Вообще, все профессии, связанные с рутиной, сейчас на грани исчезновения. Появляются новые модели, способные работать с разными модальностями: картинками, видео, аудио, текстом. Qwen2-VL, например, без дообучения умеет определять и расшифровывать русский рукописный текст. Отсутствие этой функции раньше не позволяло полностью автоматизировать ряд профессий, в которых важна работа с документами. Теперь модель, которая умнее среднестатистического человека, с большим кругозором и опытом, может делать все, что прежде делали 70–80% младших бухгалтеров. Много ли теперь будет помощников у главного бухгалтера и долго ли осталось ему самому? Кажется, что недолго», — предупреждает Антон Балагаев.

А во что же в будущем превратятся Сбер и Т-Банк? Сейчас мы можем только предполагать. Например, Игорь Додонов считает, что главная цель крупнейших финансовых организаций — не уступить IT- и телеком-экосистемам, когда регуляторы разрешат тем широкое внедрение уже существующих технологических инноваций. «К тому моменту, когда это произойдет, банки должны обладать такой же аудиторией (100 с лишним миллионов в России и миллиарды на глобальном уровне), таким же широким набором сервисов, такими же ассистентами в смартфонах — всем необходимым арсеналом», — рассуждает он.

Иной путь, который уже прослеживается, — путь Amazon: разработка и продажа другим компаниям, в том числе более мелким банкам, собственных IT-решений.

Свежие комментарии